На ММВБ не так давно запустили новый вид опционов, срок жизни которых составляет всего неделю. На данный момент такие опционы есть только на фьючерс на индекс РТС, а также на фьючерс на доллар/рубль. Недельные опционы, практически сразу стали пользоваться неплохим спросом у участников и, на мой взгляд, действительно предоставляют хорошие возможности для заработка.

Для такого рода инструментов возможно использование целого ряда стратегий, которые не всегда будут столь же эффективны на месячных контрактах:

- Например, т.к. срок жизни контракта здесь значительно меньше, то можно пытаться работать как говорится на исполнение (т.е. удерживать позицию вплоть до экспирации). В этом плане, на мой взгляд, крайне интересны такие стратегии, как бабочка или кондор, а также ратио спрэд.

Напомню, как правило, недельные опционы, начинают свою жизнь в четверг и заканчивают ее через неделю в следующий четверг (если этот день не выпадает на какой-либо праздник).

При этом стоимость недельных опционов благодаря короткому сроку обращения всегда ниже, чем у месячных и, тем более квартальных. Поэтому можно пытаться поймать неплохие движения со значительно меньшим риском. Например, открыть бычий или медвежий спрэд, стоимостью в 2 раза ниже чем на месячных опционах.

2. Очень интересно с помощью недельных опционов также работать внутри дня. Как раз по причине низкой стоимости и значительно большей изменчивости, чем у месячных аналогов. Например, ближайший страйк опциона на фьючерс на индекс РТС с экспирацией через неделю, вполне может стоить 1000-1500 пунктов. При этом среднее изменение за один день бывает 1500 -2000 пунктов. Соответственно просто купив такой опцион мы, во-первых сразу ограничиваем убыток этими 1000-1500, а во – вторых при правильном выборе направления можем даже за один день заработать больше его стоимости.

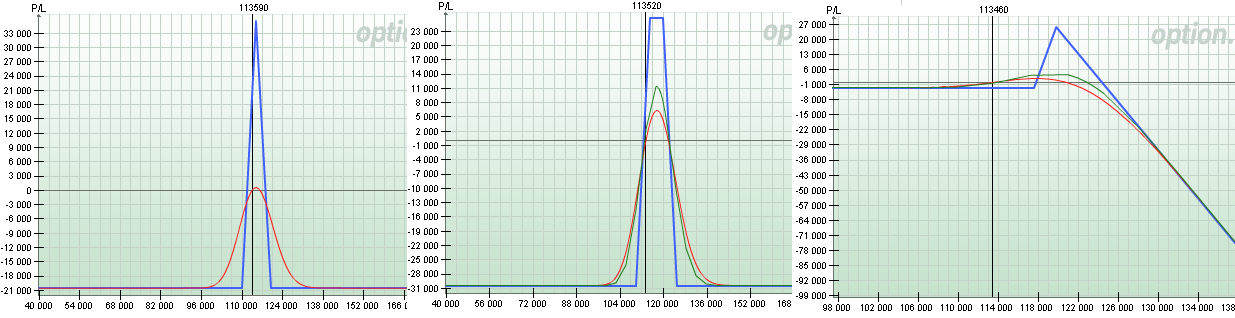

График, опциона пут с экспирацией через неделю немного в деньгах ниже:

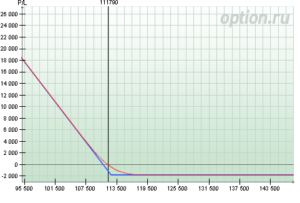

3. В свою очередь еще одной интересной возможностью с использованием данного инструмента является построение так называемых календарных спрэдов. Т.е. когда опцион с одной датой исполнения мы продаем, а с другой датой экспирации – покупаем.

Впрочем, есть здесь и определенный нюанс в виде зачастую ограниченной ликвидности на страйках далеких от центра.

Ключевой спецификой недельных опционов является относительно короткий срок жизни. Рассмотрим теперь влияние данного фактора на греки, которые меняют стоимость опциона:

- Дельта практически неизменна относительно месячных и квартальных опционов (может быть совсем незначительно ближе к 0).

- Гамма с приближением экспирации становится все выше, и соответственно у недельных опционов она сильно превышает значение месячной в случае покупки, ну и более сильно отрицательная в случае продажи.

- Вега здесь будет очень маленькая, т.к. чем ближе к моменту экспирации, тем она ближе к 0.

- Тетта (временной распад) в свою очередь у недельных опционов значительно выше, чем у месячных и квартальных аналогов.

Рекомендую также ознакомиться со следующими статьями: