Очень многие люди ищут альтернативу банковскому депозиту или покупке недвижимости, но при этом риски, связанные с торговлей на фондовом рынке брать на себя не хотят. Конкретно в этом случае можно обратить внимание на структурные продукты. Здесь существует целый ряд возможностей, как для извлечения дополнительной прибыли, так и для ограничения рисков.

В частности наибольший интерес вызывают инструменты с полной защитой капитала и частичной защитой капитала.

Первый вариант часто предполагает ограниченную прибыль, но вполне может существенно переиграть банковский вклад. Риск при этом отсутствуют вовсе(если, конечно, не брать в расчет минимальные комиссионные брокера). Здесь максимальные потери по рисковой части конструкции, как правило, нивелируются благодаря доходности по консервативным инструментам. Таким, как, например, облигации.

В свою очередь продукты с частичной защитой капитала несут в себе заранее известный, как правило, небольшой риск при достаточно высокой доходности. Соотношение рисковых и консервативных инструментов просто немного больше чем в предыдущем варианте.

Тем временем существуют и так называемые высокорискованные структурные продукты. В этом случае ни риски, ни доходность ничем не ограничены.

Из чего состоит среднестатистический структурный продукт – это некий симбиоз инструментов срочного рынка (опционы,фьючерсы…), спот секции, облигаций, свопов, а также возможно и банковского вклада. Дабы не вникать в суть каждого инструмента, на мой взгляд, оптимально инвестировать просто в целостный продукт. Т.е представьте, например, что это как акция, приносит доходность в определенном случае, но случай этот не обязательно рост или снижение. Заработать можно также и когда рынок просто стоит на месте или один из активов, который входит в продукт изменился, а второй нет и т.д.

Например, один из вариантов структурных продуктов с полной защитой капитала предполагает следующие условия:

- в случае роста пары доллар/рубль больше 5% в текущем году выплачивается максимальная прибыль по данному продукту в размере 10% (больше депозита в банке, что уже приятно)

- если курс уходит ниже начальной точки входа, то вы получаете инвестированные деньги без потерь в полном объеме

- если курс вырос от 0 до 5%, то сумма выплат составит примерно процентное изменение*1,5

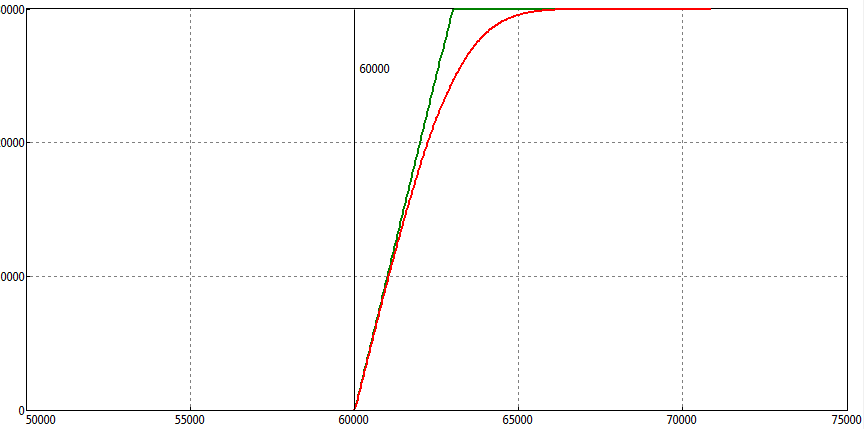

По сути итоговый график прибылей и убытков будет напоминать обычный бычий спрэд.

Достигается такой результат, как правило, с помощью покупки на 90%, например, облигаций, а на оставшуюся часть открывается довольно простая опционная стратегия – бычий спрэд (когда ближний опцион колл покупается, а дальний опцион продается)

На мой взгляд, данная тема крайне интересна для изучения. Поэтому в дальнейшем попытаюсь представить детальный обзор различных структурных продуктов со всеми их преимуществами и недостатками.