Фьючерс – это биржевой контракт, на покупку или продажу заданного актива. Для спекуляций – это, на мой взгляд, лучший из финансовых инструментов. Большинство параметров – такие как, дата исполнения, размер входящего в состав контракта товара, шаг цены и др. определяются биржей. Участники преимущественно оценивают лишь текущую цену и определяют желаемый объем контрактов.

Соблюдение условий фьючерса является обязательным как для продавца, так и для покупателя. Это означает, что продавец обязуется продать свой товар по той цене, о которой было договорено ранее, а покупатель – приобрести актив по указанной стоимости. В результате одна из сторон может оказаться в убытке. Тем не менее, этот вид биржевой сделки – один из самых популярных, поскольку он предоставляет такие возможности как хеджирование базового актива и работа с плечом при активных спекуляциях.

Базовые активы фьючерсов на российском рынке:

- Валюты (доллар/рубль, евро/доллар, евро/рубль……и др)

- Акции (Сбербанк, Газпром, Сургутнефтегаз……)

- Индексы (РТС,ММВБ…..)

- Сырье (нефть, медь, золото….)

Наиболее ликвидными на российском рынке являются фьючерсы на индекс РТС, пару доллар/рубль, а также акции Сбербанка и Газпрома.

Об истории развития фьючерсного рынка

Официально фьючерсные рынки стали действовать на территории Северной Америки еще полтора столетия тому назад, и активами сделок, большей частью, выступали товары с/х назначения и драгоценные металлы. Основным назначением фьючерсного контракта всегда считалось хеджирование – страховка определенного актива (возможно урожая) от непредвиденной силы обстоятельств.

С начала 70-ых годов прошлого века число активов пополнилось контрактами на финансовые инструменты, ипотечные ценные бумаги. Торговать стали также фондовыми индексами. Топочным мазутом в рамках фьючерсов стали торговать с 1978 года. Двумя годами позже в поле зрения фьючерсного рынка попала нефть с нефтепродуктами.

Разновидности фьючерсов

Различают два основных вида фьючерсных сделок. Один из них – поставочный. Он означает, что к условленному сроку продавец обязан поставить определенное количество товара по той расчетной цене, которая была зафиксирована биржей в последний торговый день. Если окажется, что данного товара у продавца на момент исполнения обязательств нет, тогда биржа вправе наложить штраф.

Второй вид фьючерса – расчётный или беспоставочный. Участники этой сделки выплачивают/получают разницу между начальной ценой контракта и действующей ценой актива, установленной к дате наступления обязательств. Сделка совершается без физической поставки товара. Данный вид контракта обычно используется при хеджировании рисков, связанных с изменением цены на базовый актив (зачастую по такому инструменту как индекс РТС), либо при реализации спекулятивных целей.

Условия фьючерсной сделки

Биржа регулирует все фьючерсные сделки, которые заключаются в ее рамках, при помощи такого документа, как спецификация фьючерса. В документе обязательно указываются:

– какой контракт заключается;

– сокращенное его название;

– вид фьючерса;

– в каком количестве будет поставлен товар для закрытия одной сделки;

– срок исполнения сделки с указанием конкретной даты;

– какой будет стоимость минимального шага;

– возможные колебания цены в меньшую сторону.

Исполнение фьючерсной сделки

Когда оканчивается время действия контракта (поставка базового актива или уплата разницы цен), тогда и наступает исполнение фьючерсного контракта. Он исполняется по той расчетной цене, которая фиксируется в день заключения сделки. Товар поставляется через биржу.

Если ранее, при возникновении проблем с исполнением фьючерсного контракта, суд дело мог даже не рассматривать, то уже более 8 лет интересы участников фьючерса защищены законодательно.

Вариационная маржа

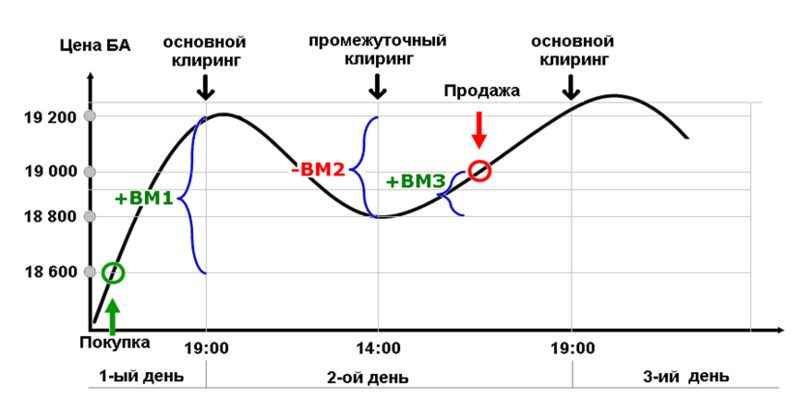

Вариационная маржа – это разница между ценой контракта в конце предыдущего дня или на момент клиринга и его стоимостью в текущий момент. На бирже происходит ежедневное начисление вариационной маржи, фиксирующей прибыль или убыток по каждому фьючерсу.

Когда происходит закрытие контракта, то вариационная маржа рассчитывается на основании расчётной цены предыдущего торгового дня, а также цены, установленной при закрытии контракта.

Когда за время торговой сессии происходит открытие-закрытие сделки, тогда начисление вариационной маржи происходит с учетом разницы цен, установленных при совершении этих сделок.

В том случае, когда за время торговой сессии сделки с контрактом не заключались, тогда начисление маржи происходит по значениям ранее открытых позиций, что может составить разницу расчётных цен за оба последних торговых дня.

Пример: Накануне, в течение дня, Джон купил фьючерс по цене 18 600 р. Цена по итогам вечернего (итогового) клиринга составила 19 200р. в результате чего на счет поступила плюсовая вариационная маржа ВМ1 в размере 600 р. (19200-18600).

С начала вечерней сессии в 19.00 до промежуточного клиринга (14.00 след. дня), цена снижалась и по итогам данного клиринга составила 18800 р. ВМ2 составила 18800 – 19200 = -400 р.

Затем до наступления вечернего клиринга цена фьючерса пошла вверх, и позиция была закрыта по 19000. ВМ3 на момент основного клиринга (19.00) составила 19000 – 18800 = +200 р.

Итоговый результат можно рассчитать несколькими способами:

Как сумму вар. маржи по итогам трех клирингов: ВМ1 + ВМ2 + ВМ3 = 600 – 400 + 200 = 400 рублей.

Как разницу между ценой продажи и ценой покупки: 19 000 – 18 600 = 400 рублей.

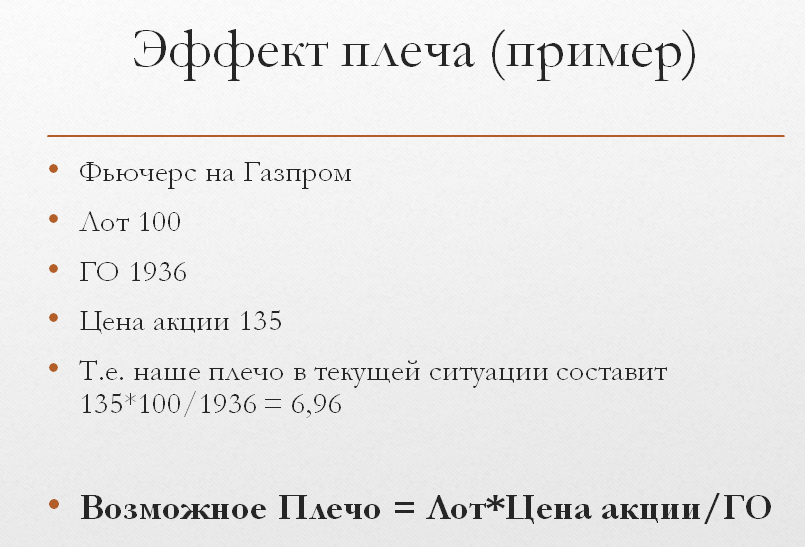

Гарантийное обеспечение

Депозитной маржей или гарантийным обеспечением можно назвать тот страховой взнос, который возвращается бирже, когда открывается позиция по фьючерсной сделке. Размер «страховки» обычно составляет от 2 до 15 % от стоимости товара, определенной текущим торговым днем. Взимается такой сбор с обеих сторон фьючерсного контракта.

Назначение депозитной маржи – гарантии участникам контрактов от риска неисполнения условий сделки. В качестве расчёта гарантийного обеспечения ведущие биржи используют методику SPAN. Она анализирует гарантии сделок в самых разных рыночных условиях.

Начальную маржу накладывает на своих клиентов и участников торгов не только биржа, но и брокеры.

Пусть редко, но бывает и такое, что гарантийное обеспечение может быть увеличено и без ведома клиентов. Данный момент, как правило, приводит к недостатку денежных средств на счетах участников. Поэтому, например, перед длинными праздниками, необходимо оставлять больше свободных средств чем обычно.

Особо подчеркну, что гарантийное обеспечение – это не полная стоимость того, что находится внутри контракта, а лишь небольшая часть. Поэтому, покупая фьючерсы на весь счет, учитывайте, что вы начинаете работать с очень большим плечом. Пример в картинке ниже.

- 10.00 – начало утренней сессии

- 14.00 – конец утренней сессии

- 14.00 – 14.05 – промежуточный клиринг (происходит фиксация вариационной маржи и перерасчет ГО)

- 14.05 – начало дневной сессии

- 18.45 – конец дневной сессии

- 18.45 – 19.00 – завершающий клиринг

- 19.00 – начало вечерней сессии

- 23.50 – конец вечерней сессии

Отдельно стоит отметить отсутствие предторговой и послеторговой сессии

Также вечерняя периодически начинается в 19.10 (в дни исполнения)

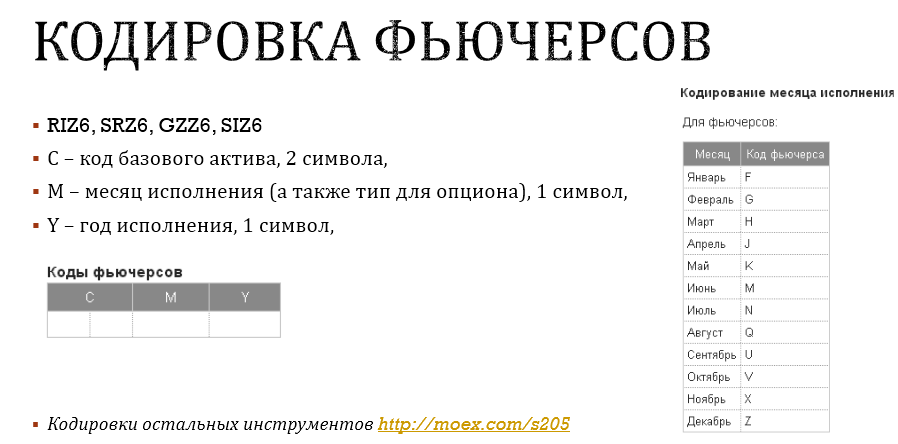

Кодировка фьючерсов:

Преимущества торговли фьючерсом по отношению к акции:

- Возможность использования эффекта плеча, которое также является бесплатным как для покупок, так и для продаж и не только внутри дня

- Зачастую более низкие издержки на биржевую и брокерскую комиссии

- Короткие продажи не могут быть запрещены и не зависят от ресурсов брокеров и бесплатны

- Вечерняя сессия, которая предоставляет дополнительное время для торговли

- Индексные фьючерсы предоставляют возможность работать сразу со всем рынком

- Возможность хеджировать различного рода риски (валютные, портфели из акций и др.)

- Возможность работы с биржевыми товарами

- Фьючерс позволяет использовать различные арбитражные стратегии

-

Также рекомендую ознакомиться со статьями: