Создание портфеля вещь не совсем простая, поэтому решил осветить ее более подробно на примере портфеля из американских акций.

1. В любом портфеле должна быть определенная логика технического или фундаментального характера.

В моем: покупка диверсифицированного портфеля из надежных и эффективных компаний – активы всех компаний в портфеле больше их долговой нагрузки, а рентабельность активов и собственных средств выше, чем по отрасли, в которой они находятся.

2. Должны быть определенные триггеры для роста, а также стоит обозначить риски и цели. Я выбрал: Applied Materials (AMAT), Barrick Gold (GOLD), Mobile TeleSystems (MBT), Apple (AAPL), Visa (V).

Applied Materials

Триггеры:

– компания может сыграть большую роль в цикле передачи данных по новой технологии 5G

– торговая сделка США и Китая, по условиям которой Китай обязуется закупать оборудование из США в фиксированном определенном объеме

– рост мировой экономики благодаря беспрецедентным по своему масштабу стимулирующим мерам

Риски:

– ухудшение взаимоотношений США/Китай

– слабость мировой экономики, возможно на фоне второй волны пандемии

Первая цель роста в районе 69-70 (>15% роста)

Barrick Gold

Триггеры:

– золото пользуется повышенным спросом и одним из ключевых сценариев сейчас является постепенный рост мировой экономики при сохранении ставок на низких уровнях, что продолжит играть на стороне желтого металла

– возможный рост геополитической напряженности

Риски:

– сворачивание стимулирования в мире

– слабость мировой экономики, ведущей к дефляции, при сохранении ставок на текущем уровне

Первая цель роста в районе 30 (>15.5% роста)

Mobile TeleSystems

Триггеры:

– МТС имеет стабильный бизнес (в 1 кв. 2020 выручка выросла на 9%) и дивиденды. Мажоритарий компании (АФК Система) заинтересован в высоких дивидендах. На ряду с проводимым buyback и продолжающегося снижения ключевой ставки в РФ это делает МТС одной из самых интересных дивидендных идей

– развитие цифровых и облачных технологий и запуск первой индустриальной 5G зоны в России на территории завода КАМАЗ

– рост спроса на медиа и развлечения

– восстановление мировой экономики.

Риски:

– возникновение второй волны пандемии, ведущая к ухудшению спроса на услуги компании

– ухудшение взаимоотношений США/Китай

Apple

Триггеры:

– возобновление производства техники на китайских заводах после остановки в марте из-за распространения вирусной инфекции;

– разработка собственных процессоров, после ухода от процессоров Intel

– выпуск более дешевых версий смартфонов, что позволит охватить существенно больше потребителей

Риски:

– ухудшение взаимоотношений США/Китай

– слабость мировой экономики, возможно на фоне второй волны пандемии

Visa

Триггеры:

– люди все меньше пользуются наличными. Рост доли безналичных платежей может стать ключевым драйвером для роста прибыли компании в будущем

– агрегирование внутри себя различных финтех-сервисов может повысить прибыль компании в будущем

Риски:

– уменьшение использования кредитных карт

– слабость мировой экономики, возможно на фоне второй волны пандемии

– торговые войны.

Веса портфеля

Затем необходимо определиться с весами. Для этого есть множество различных методов, одним из самых популярных из которых является CAPM. Взял веса активов абсолютно равными – по 20%, на мой взгляд, это правильно с точки зрения диверсификации. Хотя если оптимизировать исходя из минимизации риска веса будут следующими: 28.8% Gold, 9% AMAT, 9.2% MBT, 9% AAPL, 44% V.

Разница оптимального и с равными весами портфеля на истории незначительна. Прибыль по оптимальному портфелю с 2014-го года 121%, по портфелю с равными долями – 112%, максимальная просадка: 31% и 33% соответственно. SP500 за аналогичный период вырос на 63.5% при максимальной просадке 34.1%.

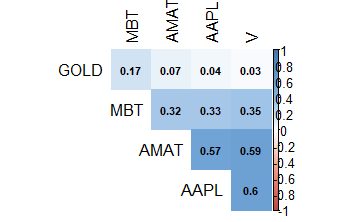

И безусловно стоит посмотреть на взаимосвязь между отдельными активами (график ниже), чтобы соблюсти правило высокой диверсификации и минимизировать влияние несистемных рисков. Корреляция отдельных активов портфеля друг с другом с 2014 года не превышает 0.6. При этом отдельные активы (GOLD, MBT) и вовсе почти не взаимосвязаны с другими (корреляция приближается к 0), что делает портфель достаточно устойчивым к внешним рискам.

Напомню, корреляция — это статистическая взаимосвязь двух или более случайных величин. Колеблется она от -1 до 1. Т.е. 1 – максимальная взаимосвязь, -1 – обратная, 0 – отсутствие взаимосвязи