Покупка стрэддла (long straddle) является очень интересной стратегией, которая может принести положительный результат даже когда Вы затрудняетесь с выбором направления. Направлена данная опционная стратегия на получение прибыли от сильного движения и роста волатильности. Трендовая динамика цен является наиболее благоприятной средой для трейдера, купившего стрэддл.

Строится купленный стрэддл (long straddle) следующим образом: покупаем опционы пут с определенным страйком (ценой исполнения), а далее покупаем определенное количество опционов колл того же страйка. Впрочем, можно и наоборот – сначала колл потом пут. Срок исполнения всех опционов, задействованных в стратегии должен быть одинаковым. Дельта приобретенного стрэддла в идеале должна быть к 0.

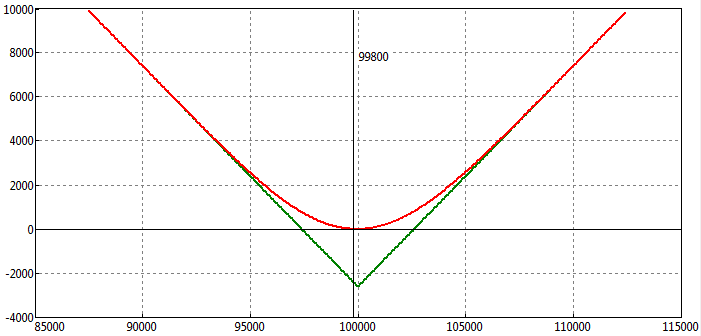

Выглядит купленный стрэддл, как правило, так:

Пример, вечером 11 июля, Иван решил приобрести стрэддл. Цена базового актива на момент покупки 99350. Поэтому страйк выбрал 100000. Опционов колл было решено купить немного больше чем опционов пут, ведь иначе дельта будет сильно отрицательной за счет, того, что опционы пут уже находятся в деньгах (состояние когда опцион имеет внутреннюю стоимость). В итоге куплено 22 опциона пут и 37 опционов колл с экспирацией через 2 дня (13 июля). Премии: 1070 и 420 соответственно.

Причины покупки:

– длительная консолидация базового актива (фьючерса на индекс РТС). Выход из диапазона даже на глаз уже напрашивается.

– в эти дни выходит важная статистика по запасам в США, а также будет выступать глава ФРС Джанет Йеллен, что вполне может поднять волатильность на финансовых рынках и в частности нашего фьючерса.

– подразумеваемая волатильность, как историческая находятся недалеко от своих минимальных значений, что предполагает возможность роста.

Максимальный риск на сделку равен примерно 39000 пунктов.

Прибыль не ограничена.

Еще раз подчеркну: основным плюсом данной опционной стратегии является рост волатильности. При этом простота в построении также добавляет привлекательности купленному стрэддлу.

В свою очередь основным недостатком стратегии long straddle является существенный временной распад, который может съесть всю Вашу прибыль если Вы промедлите с закрытием позиции. Поэтому при работе с данной опционной стратегией необходимо тщательным образом выбирать момент для открытия позиций и четко соблюдать правила риск менеджмента.

Стоит также отметить, что волатильность в данной стратегии имеет большое значение. Если она находится на очень высоком уровне и вероятность ее роста очень низка –то это не очень благоприятный момент для открытия стрэддла. При этом если влатильность минимальна и мы ждем ее роста – то данная опционная стратегия будет именно тем что нам нужно в сложившейся ситуации.

Также рекомендую ознакомиться с другими опционными стратегиями в статье: Опционные стратегии: Классификация по параметрам