Рубль начал 4 квартал на минорной ноте и вот уже замаячили различного рода мнения о том, что все пропало и российской валюте грозит очередной обвал. Попробуем разобраться действительно ли существует высокая вероятность обвала национальной валюты РФ в ближайшие месяцы

В последнее время все активнее стала развиваться тема усиления замедления мировой экономики, что и может стать одной из ключевых причин для массовой распродажи рисковых активов таких как рубль.

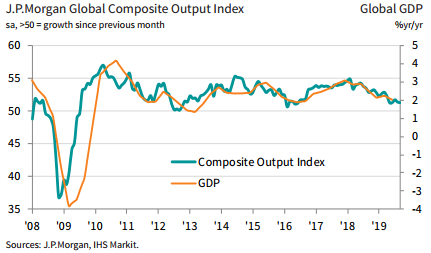

Да недавние данные, в частности по такому опережающему показателю как индексы деловой активности действительно не радуют. В частности, композитный индекс от J.P. Morgan упал до 51.2 в сентябре, что является минимумом значений с 2016 года. Поэтому вероятность рецессии в отдельных странах действительно присутствует. Но здесь также есть один довольно сильный противоборствующий фактор – это усиление стимулирования со стороны Центробанков по всему миру.

Например, если посмотреть на совокупный объем активов на балансе ЦБ США, Японии и ЕЦБ и сопоставить эти данные, например, с индексом доллара, то можно заметить, что в периоды, когда стимулирование усиливалось (рост активов на балансе), доллар практически никогда не рос.

Безусловно, сейчас есть и другие риски, например, политического характера. Для России и рубля здесь, вероятно, самыми опасными по-прежнему являются риски новых санкций. Полностью исключать, возможность их появления в ближайшем будущем я бы не стал, т.к. постепенно начинается предвыборная гонка в США, в ходе которой может усилиться давление на РФ. Поэтому с этой стороны, на мой взгляд, исходит самая большая опасность.

При этом импичмент Трампа, даже если вдруг он произойдет, скорее всего повлияет на рынки лишь в краткосрочной перспективе и вряд ли очень значительно.

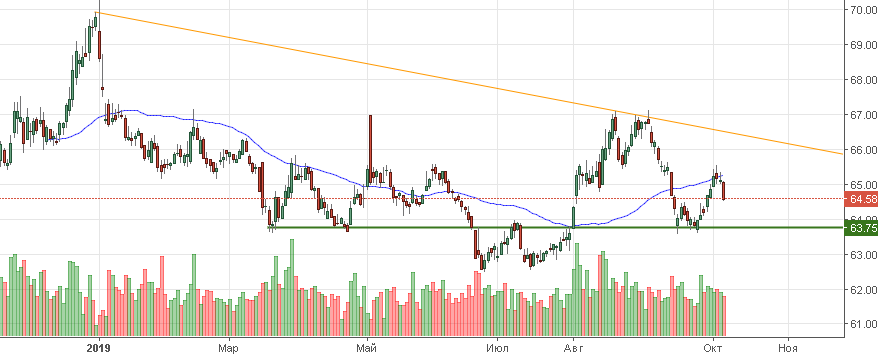

В свою очередь еще одним фактором риска для рубля остается нефть, котировки которой в последнее время продемонстрировали стремительный спуск с практически 70 до 56 по сорту Brent.

Здесь в центре внимания ключевые негативные моменты также сосредоточены вокруг замедления мировой экономики и в частности экономики Поднебесной, которая формирует большую часть спроса на данный вид сырья.

Из дополнительных рисков для черного золота стоит отметить продолжающийся рост добычи в США даже несмотря на сокращение активных буровых, возможное постепенное восстановление добычи в Венесуэле и постепенный рост в Ливии.

При этом если США вдруг пойдет на встречу Ирану тут и вовсе может произойти обвал котировок. Поэтому если вопросы стимулирования вероятно снимут риски существенного сокращения спроса, то изменение предложения зависит снова преимущественно от политических факторов.

Тем временем ключевым позитивным моментом для рубля остаются высокие процентные ставки в стране, которые на 0.5%-1.5% выше чем у аналогов из развивающихся стран, таких как Бразилия или ЮАР.

Таким образом, текущая экономическая ситуация вкупе с активным стимулированием, на мой взгляд, не вызывают существенных рисков обвала рубля в ближайшие месяцы. Основной же риск сосредоточен в политических аспектах, предугадать которые зачастую довольно сложно. Наиболее вероятным сценарием для российской валюты в ближайшие недели, на мой взгляд, является консолидация между 64.2 и 65.9 в паре с долларом и торговля в диапазоне между 70 и 72.5 в паре с евро.