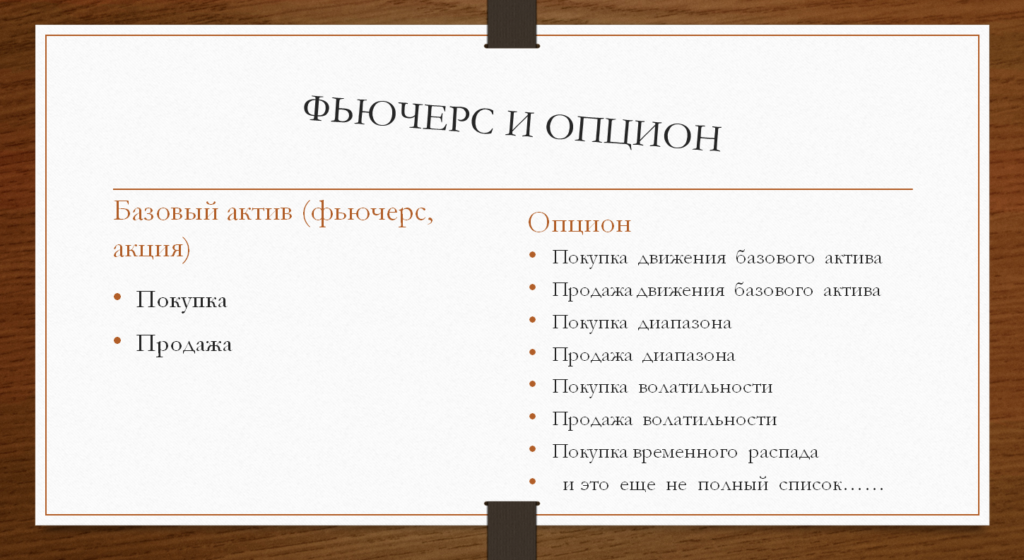

Опционы набирают все большую популярность у инвесторов по всему миру, предоставляя огромные возможности в умелых руках. Например, чего только стоит, то разнообразие стратегий, которые доступны любому опционному трейдеру.

Здесь и возможность получать ежедневную прибыль от временного распада, и получение выгод от сильных движений и направленные стратегии с ограниченными рисками и много чего еще….

Разберем различные возможности применения такого замечательного инструмента, как опционы, более подробно, не забыв также и про основные риски.

Стратегии, направленные на получение прибыли от временного распада.

Большинство опционов истекают «вне денег» (не имея внутренней стоимости), что говорит о довольно высокой вероятности заработать, продавая опционы.

Здесь, на мой взгляд, стоит выделить такие опционные стратегии, как проданный стрэнгл и стрэддл, покрытый колл и ратио спрэд. Все они в основном направлены на получение прибыли, когда тренд постепенно истощается или наступает момент консолидации рынка.

Соответственно, наиболее желательным моментом является момент, когда поступают первые признаки окончания тренда или есть сигналы снижения волатильности в ближайшем будущем. Сигналами окончания тренда могут быть различные дивергенции между ценой и осцилляторами (MACD, RSI…). При этом иногда полезно даже просто взглянуть на календарь событий. Если текущие катализаторы во многом уже заложены в цены, а важных событий в ближайшей перспективе не предвидится, то это верной признак начала боковой динамики, а соответственно хорошая возможность для продажи опционов.

В свою очередь не стоит забывать, что продавая опционы, Вы имеете потенциально высокие риски. Они, конечно, не могут быть больше чем у базового актива (например, фьючерса на индекс РТС), но их необходимо уметь ограничивать.

Например, возьмем такую ситуацию: Вы открыли стрэнгл (одновременно продали несколько опционов пут и колл), но вместо истощения тренда Вы предполагаете возможное ускорение тренда в одну из сторон (допустим вверх). Тогда желательно не усреднять позицию, увеличивая потенциальные риски, а перекрывать дельту купленными фьючерсами.