В продолжение рассказа про ETF и возможности работы с ними решил рассмотреть еще несколько важных, на мой взгляд, вопросов. А именно как открывать короткие продажи с помощью ETF, получать дивиденды и при этом не переплачивать комиссии.

Начну с одного из, пожалуй самых волнующих вопросов: Как продать рынок через ETF

Во время повышенной волатильности часто возникает желание сыграть на падающем «медвежьем» рынке. Однако, если шортить бумаги по одной, можно потерять драгоценное время. В этом случае кроме фьючерсов и опционов на индексы, сделать это можно еще и с помощью обратных ETF.

Дело в том, что цена таких ETF обратно пропорциональна цене базового актива. Одно из главных преимуществ состоит в простоте их использования, кроме того, эти ETF могут использовать даже те, кто по особенностям счета не могут использовать маржинальную торговлю.

Также существуют обратные ETF с зашитым в них кредитным плечом, цена которых опережает динамику базового актива в 2 или 3 раза, что увеличивает потенциальную прибыль, но и повышает возможные риски.

Перед тем как переходить к работе с обратными ETF необходимо разобраться какие риски присутствуют в этом сегменте:

1. Обратные ETF – это не долгосрочная инвестиция, т.к. в долгосрочной перспективе акции все-таки преимущественно растут. В таком случае получается игра против тренда. Поэтому обратные ETF больше подходят инвесторам, которые хотят получить прибыль в моменте, чаще всего в рамках одной торговой сессии.

2. Ликвидность обратных ETF гораздо ниже, чем у обычных, в связи с чем выход из позиции может быть затруднен. Исходя из первого пункта можно сделать вывод, не своевременный выход из позиции с обратным ETF может нанести существенный урон финансовому состоянию инвестора.

3. Обратные ETF – это не обычный шорт, за ними стоит сложная система деривативов, поэтому в некоторых случаях динамика может быть не так очевидна. Вывод: Работа с такими инструментами требует предельной внимательности.

Несколько примеров обратных ETF:

• DDG (ProShares Short Oil & Gas) – Обратный от индекса Dow Jones U.S. oil and gas index

• PSQ (ProShares Short QQQ) -Обратный от индекса Nasdaq-100

• SDS (ProShares ultra short S&P500) – с защитным плечом 2x от индекса S&P500

Теперь перейдем к вопросу дивидендов и ETF

Дивиденды обеспечивают инвесторам регулярный доход, который в дальнейшем можно реинвестировать в новые активы, положить на сохранение или потратить по своему усмотрению. Существует целый ряд ETF которые ориентированы на выплату дивидендов. Однако, дивидендный доход от ETF отличается от того который выплачивается по акциям. Базовым активом ETF могут выступать сотни акций, по каждой из которых выплачиваются дивиденды. По ETF дивиденды рассчитываются и распределяются по инвесторам на пропорциональной основе. Минусом такой системы может стать тот факт, что ставка дивидендной доходности может часто меняться. Но, с другой стороны, дивиденды поступают от диверсифицированной группы акций, что снижает риск и может принести большую доходность. В данную подборку будут включены ETF не только с хорошей дивидендной доходностью, но и с хорошей и стабильной перспективой роста.

iShares Select Dividend ETF (DVY). Этот ETF отслеживает динамику индекса Dow Jones U.S. Select dividend index, в который включены 100 компаний, выплачивающих высокие дивиденды. В этот индекс включаются компании по нескольким критериям: рост размера дивидендов на акцию, дивидендная доходность, отсутствие чрезмерной волатильности, в течение 5 лет непрерывно выплачивали дивиденды. В этот индекс входят такие крупные компании как: Prudential Financial, Altria Group, International Paper, LyondellBasell Industries и Wells Fargo. Этот ETF упал примерно на 8% с начала года, но за последние 10 лет его общая доходность составила 101%. Dividend yield – 4.36%

Vanguard High Dividend Yield ETF (VYM). VYM не может похвастаться такой высокой доходностью как DVY, однако, в основе этого ETF лежит индекс акций с высокой див доходностью США FTSE. Этот индекс насчитывает более 400 компаний, что гораздо больше, чем у DVY – это означает большую диверсификацию. В этот индекс входит большое число крупнейших и наиболее стабильных компаний на рынке, в числе которых Johnson & Johnson, Procter & Gamble, JPMorgan Chase, Verizon, Pfizer и Walmart. Dividend yield – 3.27%

iShares Core High Dividend (HDV). В основе этого ETF лежит индекс Morningstar Dividend Yield Focus IndexSM, который включает 75 развитых компаний с сильными финансовыми показателями, низкими показателями долга и стабильной выплатой дивидендов. Наиболее значимые компании данного фонда – AT &T Inc., Johnson & Johnson, Verizon Communications Inc., Exxon Mobil Corporation, Pfizer Inc., Chevron Corporation. Более 60 % капитала фонда сосредоточено лишь в 10 компаниях, поэтому для инвесторов, которые ищут широкую диверсификацию и меньшие риски, этот ETF может не подойти. Dividend yield – 4.45%

И конечно коснемся такого важного вопроса как комиссии….

Комиссии и ETF

Еще одно отличие ETF от обычных акций или облигаций – комиссия. Однако, это не та комиссия, которую взимает брокер или биржа и она не взимается дополнительно. Эта комиссия уже включена в стоимость фонда. Все ETF (как и ПИФ) взимают со своих акционеров плату управление фондом (Expense rates). Эмитент фонда в течение всего действия ETF имеет операционные расходы (налоги, административные расходы, маркетинг и т. д.). Эта комиссия выражается как процент от средних чистых активов фонда.

При выборе ETF для инвестиции имеет смысл сравнивать фонды со схожими базовыми активами, владеющие схожими типами инвестиций. Например, стоимость обслуживания ETF в основе которого лежит международный индекс порядка выше, чем ETF со страновым индексом поэтому комиссия такого международного ETF будет выше.

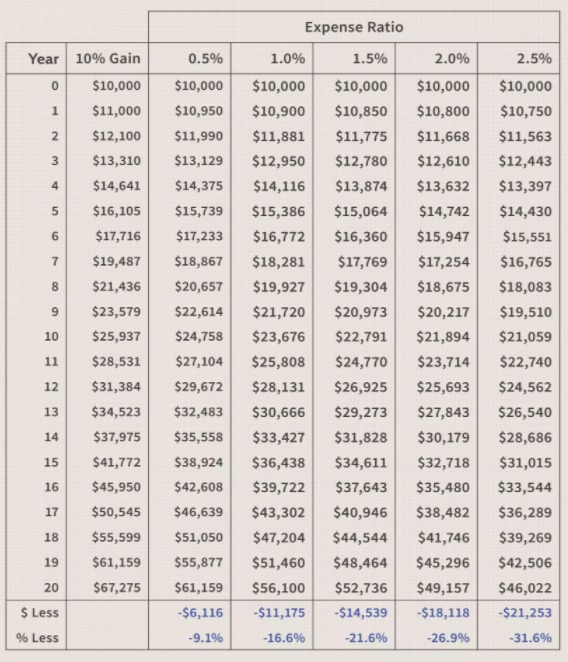

Как уже было сказано, эта комиссия не удерживается с вас напрямую. Она уже включена в стоимость ETF. Чтобы проследить закономерность между величиной расходов фонда (комиссии) и вашей потенциальной прибылью давайте разберем ситуацию на примере. В данном примере мы сравним доходность нескольких гипотетических инвестиций, отличие которых состоит только в соотношении расходов. Важно понимать, что остальные переменные такие как первоначальные инвестиции и годовая. прибыль, остаются постоянными. Хотя два фонда вряд ли будут иметь одинаковую эффективность в течение 20-летнего периода, таблица иллюстрирует влияние небольших изменений в соотношении расходов на вашу долгосрочную прибыль. В таблице к посту показана прибыль от первоначальных инвестиций в размере 10 000$.

Исходя из данного примера можно сделать вывод, что даже небольшая разница в размере расходов может стоить вам больших денег. Если бы вы вложили 10 000$ в фонд с коэффициентом расходов 2,5%, стоимость вашего фонда через 20 лет составила бы 46 022$. Если бы вы вместо этого вложили свои 10000$ в фонд с более низким коэффициентом расходов 0,5%, ваши инвестиции через два десятилетия стоили бы 61 159$, что на 33% больше.