Рубль в последние месяцы выглядит очень сильно и в паре с долларом торгуется вблизи максимальных значений за 2,5 года. Рейтинговые агентства в этом плане определенно добавили оптимизма российской валюте. В частности, S&P 23 февраля повысило оценку страны до BBB-, с BB+ ранее.

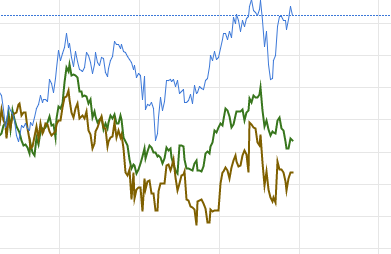

Впрочем, позитив от данного события, на мой взгляд, уже во многом отыгран. Это можно заметить, например, сравнив рубль и такие аналоги, как бразильский реал или канадский доллар. Динамика российской валюты в последний год существенно превосходит этих двоих (на графике ниже рубль – синим, канадский доллар – коричневым, а бразильский реал – зеленым).

Ключевыми факторами для пары доллар/рубль в ближайший месяц, а может и несколько станут:

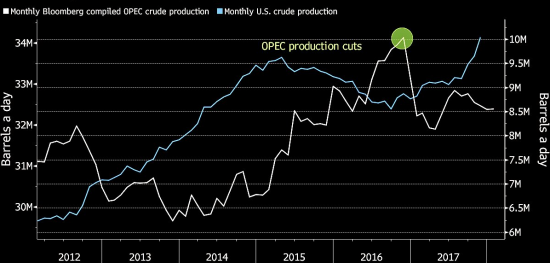

Нефть.Она по-прежнему достаточно волатильна и остается отчасти зависимой от различных политических волеизъявлений. При этом, стоит отметить, что некий баланс на рынке все-таки образовался и уйти сильно выше текущих 68-70 долларов за баррель будет крайне сложно. В частности, добыча в США уже почти полностью перекрывает сокращение предложения от Опек+ (картинка), у которого к слову и возможностей для дальнейших действий практически не осталось. Единственное, что, на мой взгляд, может толкнуть черное золото еще выше – это возобновление санкций к Ирану со стороны США.

Минфин, ЦБ и выборы в РФ. Внутренняя политика, к сожалению, как мне кажется, также вряд ли будет способствовать дальнейшему укреплению российской валюты. Банк России, вероятно, продолжит снижать ставки в стране, делая вложения в национальные облигации все более неинтересным занятием. Особенно учитывая начало тенденции к росту ставок в большинстве развитых экономик, таких, как например, США.

Минфин в свою очередь продолжает покупать все большие объемы иностранной валюты с рынка. В частности в январе покупки осуществлялись на 257 млрд.долларов, а в феврале уже на 298 млрд.

Выборы между тем, несут в себе локальные политические риски – например, новых санкций.

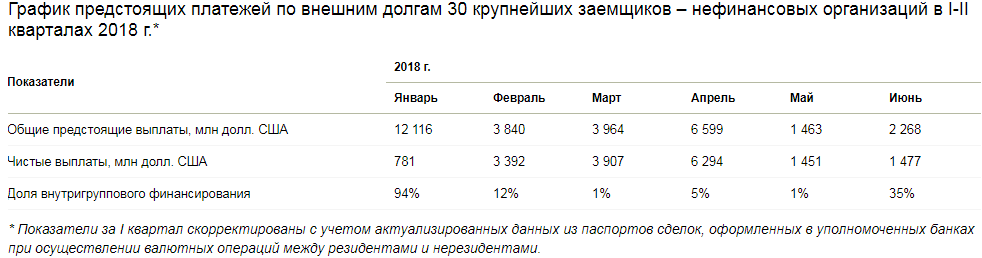

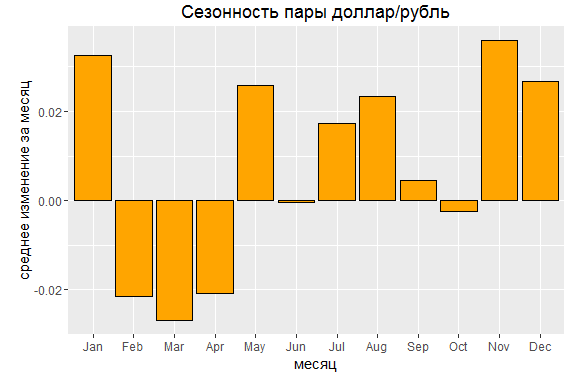

Единственными относительно позитивными факторами в этом ключе являются низкие выплаты по внешним заимствованиям в марте текущего года, а также хорошая для рубля сезонность в марте месяце

Денежно-кредитная политика ФРС. Вероятность 4-х повышений со стороны американского регулятора в последнее время существенно выросла. Это в частности наглядно видно по графику доходностей 10-летних трежерис США. Данный момент может в дальнейшем способствовать новым денежным вливаниям в облигации страны, что обычно является довольно сильным фактором для роста доллара. Дополнительно здесь стоит отметить налоговую реформу, которая также может способствовать новым инвестициям в страну и повышать привлекательность американской валюты.

В качестве фактора риска для всех рисковых активов (в том числе рубля) отдельно хотел бы отметить огромную долговую нагрузку ведущих мировых экономик.

В целом смотрю на текущую ситуацию в умеренно негативном ключе. Т.е. постепенно покупаю пару доллар/рубль, рассчитывая на некоторое ослабление российской валюты в будущем с ближайшими целями в районе 58-58.5. Сам делаю это с помощью опционов, но вполне можно использовать и основную пару USDRUB_TOM, также и фьючерс на нее.