В последнее время можно наблюдать полную раскорреляцию между нефтяными котировками и стоимостью российской валюты. В частности буквально на днях рубль начал существенно укрепляться в то время как нефть наоборот значительно скорректировала недавний рост.

Данный вопрос очень интересен и я решил, что оставлять такую тему без должного внимания явно не стоит…..

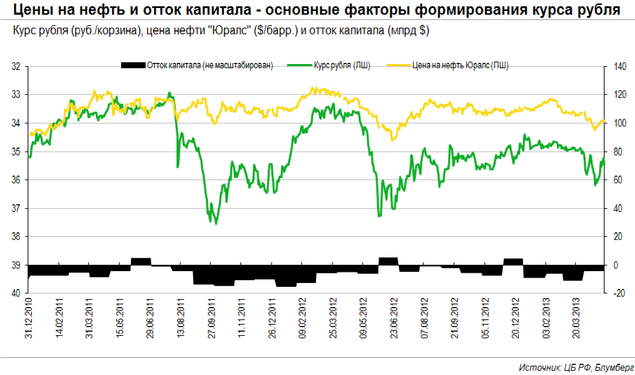

Итак, исторически сложилось так, что российская валюта очень сильно зависит от стоимости нефти через платежный баланс страны. Т.е. если стоимость нефти увеличивается, то растет выручка нефтегазовых компаний и соответственно в страну приходит много долларов, которые необходимо менять на рубли. Вследствие этого и увеличивается спрос на российскую валюту.

Между тем сейчас рост дополнительной прибыли от увеличения нефтегазовых доходов практически полностью нивелируется огромным оттоком капитала из страны.

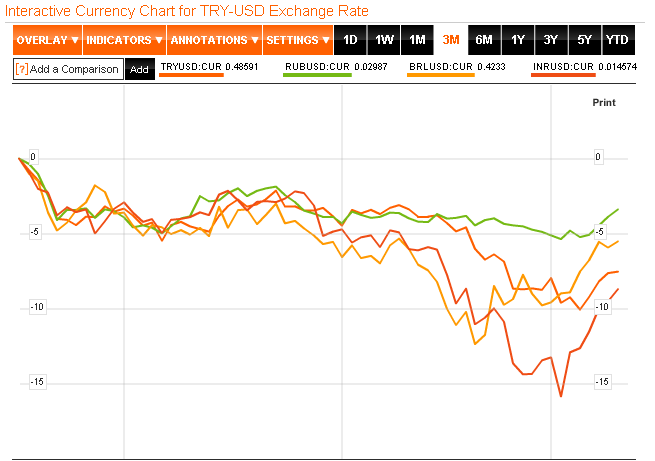

В частности если посмотреть российскую валюту в общей структуре развивающихся стран, где в последнее время также наблюдался существенный отток капитал, то можно заметить влияние роста нефтяных котировок невооруженным взглядом.

Как видно из графика российский рубль выглядел намного предпочтительней его коллег из развивающихся стран (турецкой лиры, бразильского реала и индийской рупии). И это определенно заслуга высоких цен на нефть.

Поэтому «черное золото» по-прежнему играет значительную роль в ценообразовании российской валюты и списывать ее со счетов явно не стоит.

Фактор высокой нефти в последнее время сглаживает также политика Банка России. Многие участники продолжают ждать понижения ставок российским регулятором, что оказывает давление на рубль.

Таким образом, основные факторы, которые влияют на рубль на постоянной основе это: 1) отток/приток капитала 2) стоимость нефти 3) денежно кредитная полтика Банка России.

В свою очередь существует и несколько сезонных факторов, которые могут в моменте ослаблять или укреплять курс российской валюты.

1) Налоговый период. Происходит всегда в 20-х числах месяца и характеризуется пусть незначительным, но увеличением спроса на рубли.

2) Выплата дивидендов российскими компаниями. Здесь берется в расчет только та сумма, которая выплачивается по ADR/GDR (в общем, для иностранных акционеров). В момент конвертации увеличивается спрос на иностранную валюту, что частично обесценивает рубль.

3) Сезон отпусков (как правило, лето). В данный период рубль также подвержен слабости из-за роста спроса на иностранную валюту.