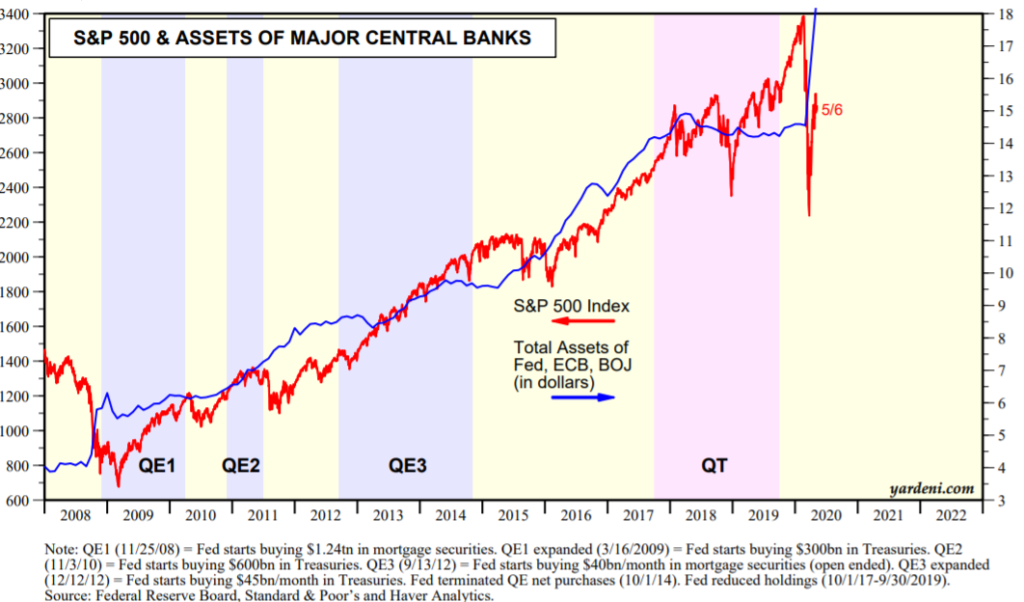

Еще в марте большинство мировых Центробанков запустили новую волну стимулирующих программ в виде различного рода выкупа активов, а также снижения ставок. Например, ФРС спешно снизила ставки до 0 и начала фактически неограниченную скупку активов, что уже увеличило баланс регулятора до более чем 6.5 трлн. долларов.

Это безусловно позитив для фондовых активов, особенно для отдельных его составляющих. Например, с мая ФРС выкупает корпоративные облигации с рейтингом ниже инвестиционного и ETF на них. А значит они будут пользоваться повышенным спросом.

Облигации

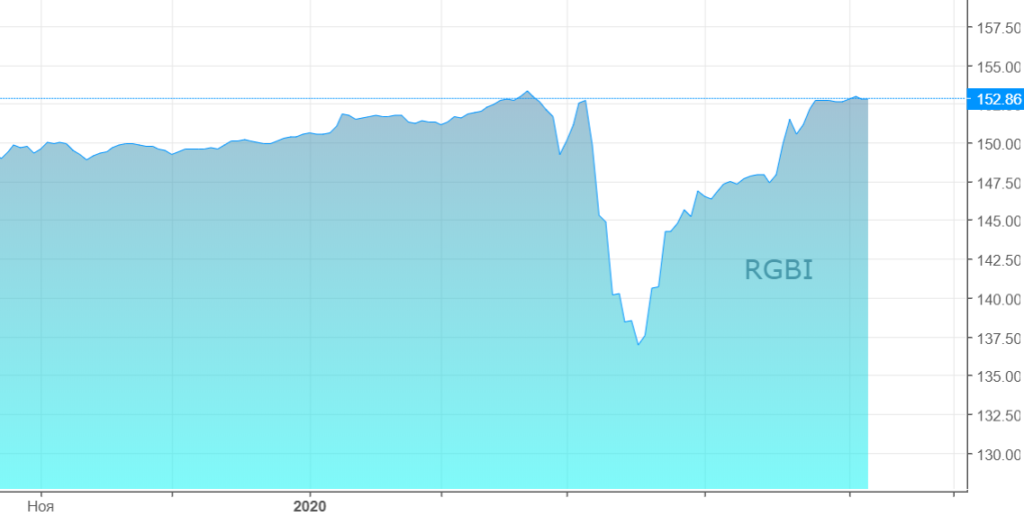

При этом есть еще несколько причин для роста цен и на облигации РФ в ближайшем будущем:

– Банк России четко обозначил возможность дальнейшего снижения ключевой ставки

– рубль в ближайшие месяцы может продолжить быть сильнее других валют развивающихся рынков. Причины: продажи валюты ЦБ РФ в рамках бюджетного правила + от продажи Сбербанка

– общий долг РФ (корпоративный + государственный) крайне низок (450 млрд $ на 1 апреля) и может быть полностью покрыт международными резервами (551,2 млрд $ на 20 марта). Это привлекает нерезидентов в облигации страны.

Акции

В свою очередь ранее выкупы активов по всему миру способствовали росту не только облигаций, но и акций.

Например, снижение ключевой ставки традиционно позитивно влияет на цены на акции. Данная мера способствует в первую очередь снижению потенциальных расходов компании. При этом доходы также могут возрасти, за счет роста потребительского кредитования населения, способствующего повышению спроса на различную продукцию.

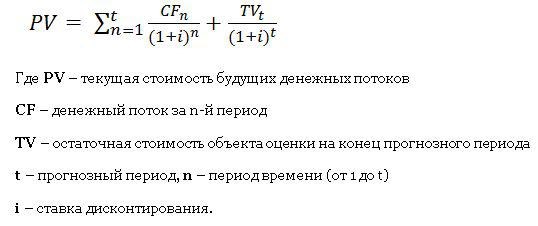

И в математическом смысле стоимость любой компании (EV) можно традиционно рассчитать методом дисконтированных денежных потоков, где в знаменателе обязательно находится ставка дисконтирования. А в данную ставку в свою очередь входят и затраты на привлечение заемного капитала, которые соответственно снижаются при снижении ключевой ставки. Поэтому чем ниже ключевая ставка, тем при прочих равных дороже компания.

В целом, стимулирующие меры такие как снижение ключевой ставки, безусловно, помогают фондовому рынку и экономике. Но текущая ситуация связана с большими проблемами в реальной экономике, для решения которых текущих стимулирующих мер может просто не хватить. Поэтому с точки зрения инвестирования сильнее остальных могут смотреться преимущественно крупные компании со стабильными дивидендами, сильным диверсифицированным бизнесом и низким уровнем долга. Сейчас, из акций РФ позитивно смотрю, например на Сургутнефтегаз ап, Яндекс, МТС, Полюс и Новатэк. И отдельно хочу отметить золото, как некий защитный актив, который может смотреться лучше и в случае дальнейшего ухудшения ситуации в мировой экономике, а значит еще больших стимулирующих мер, так и в случае рост инфляции.